So holen sich Mieter ihre Nebenkosten mit der Steuererklärung zurück!

In diesem Ratgeber finden Sie:

- Gesetzliche Grundlagen

- Welche Höchstbeträge gelten?

- So viel können Sie sparen!

- Wo trage ich die Nebenkosten in meine Steuererklärung 2020 ein?

Viele Mieterinnen und Mieter fürchten die jährliche Abrechnung der Nebenkosten, denn oft kommt mit der Betriebskostenabrechnung auch eine gewaltige Nachforderung ins Haus geflattert. Die Steuererklärung ist mindestens genauso unbeliebt wie die Nebenkostenabrechnung. Dennoch lohnt es sich für Mieter zum Ausfüllen der Einkommensteuererklärung die letzte Betriebskostenabrechnung rauszukramen, denn mit der Steuererklärung kann zumindest ein Teil der bereits gezahlten Nebenkosten zurückgeholt werden.

Gesetzliche Grundlagen

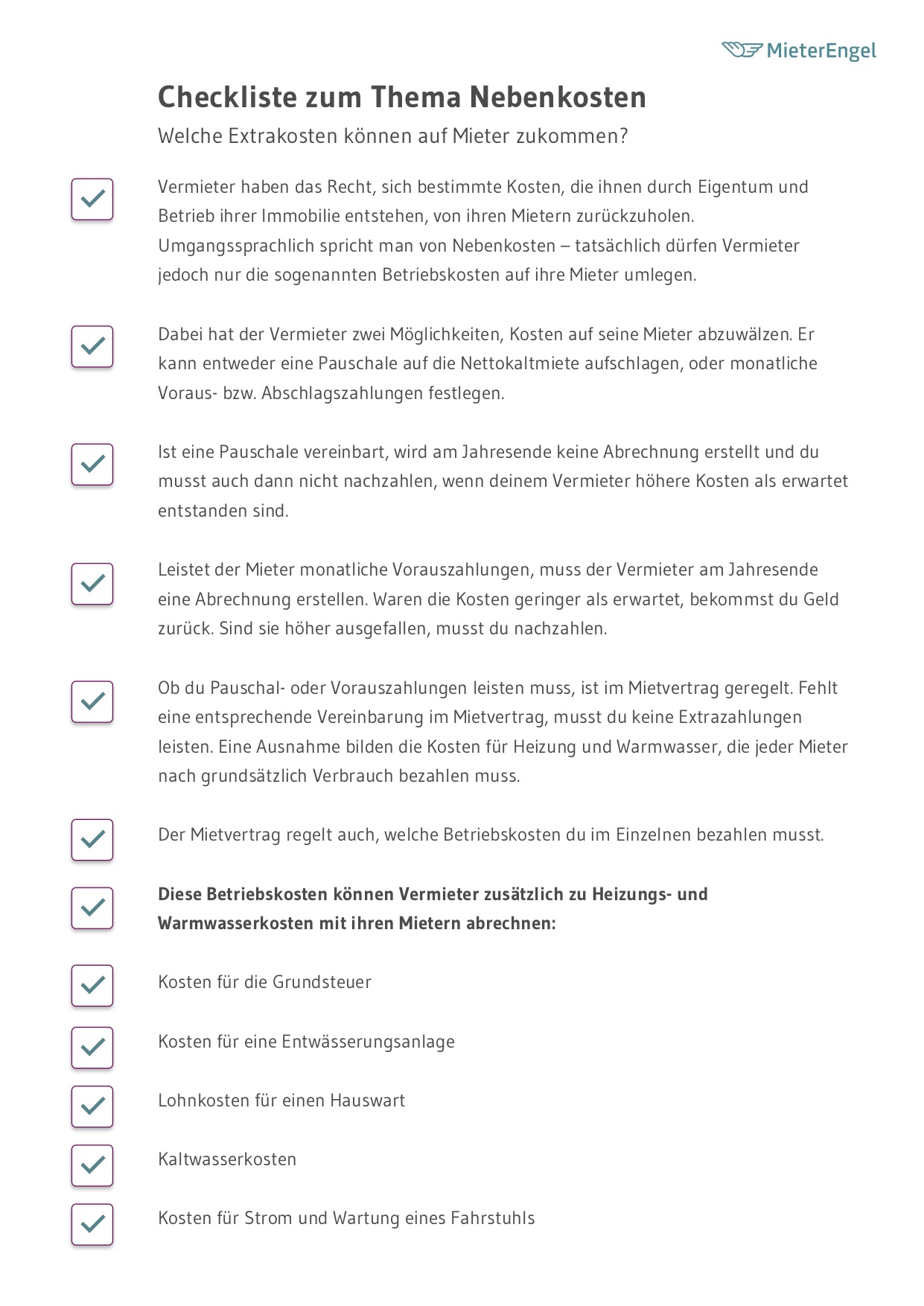

Nach dem Einkommensteuergesetz können 20% bestimmter Nebenkosten von der Einkommensteuer abgezogen werden. Voraussetzung ist, dass es sich um haushaltsnahe Dienstleistungen oder Handwerkerleistungen handelt und, dass die dafür geltenden Höchstbeträge nicht überschritten werden.

Beispiele für haushaltsnahe Dienstleistungen sind:

- Gebäudereinigung

- Fensterputzen

- Gartenpflege

- Winterdienst

- Abfallmanagement (Vorsortieren von Müll)

- Straßenreinigung

- Hauswart

- Schädlingsbekämpfung

Handwerkerleistungen, die in Zusammenhang mit der Nebenkostenabrechnung von der Steuer abgesetzt werden können, sind beispielsweise:

- Wartungsarbeiten an Elektro-, Gas- oder Wasserinstallationen, Abwasserentsorgung, Pumpen, Heizungsanlage, Feuerlöschern, Blitzableitern, Fahrstuhl, Gemeinschaftsmaschinen (z.B. Waschmaschinen, Trockner), Müllschlucker, CO2-Warngeräte (Feuermelder)

- Kehr- Wartungs- und Reparaturarbeiten des Schornsteinfegers (Feuerstättenschau, Prüf- und Messarbeiten sind dagegen ausgeschlossen)

- Graffitibeseitigung

- Dachrinnenreinigung

- Austausch von Verbrauchszählern

- Abflussrohrreinigung

Dabei können Mieterinnen und Mieter jedoch nicht die vollständigen Betriebskostenpositionen steuerlich geltend machen. Es dürfen lediglich die Arbeitskosten ohne Mehrwertsteuer einschließlich Fahrtkosten, Maschinenkosten, Kosten für Verbrauchsmittel sowie Entsorgungskosten angegeben werden. Material-, Waren-, oder Lieferkosten können ebenso wenig abgesetzt werden, wie Kosten für Verwaltung oder Müllentsorgung.

Dasselbe gilt, wenn Mieterinnen und Mieter auf eigene Kosten Handwerker engagieren. So können alle Handwerkerleistungen, die in Zusammenhang mit Renovierungs-, Erhaltungs- oder Modernisierungsmaßnahmen der Wohnung in Anspruch genommen wurden, ebenfalls zurückerstattet werden. Dazu zählen beispielsweise Reparatur- oder Modernisierungsarbeiten an Dach, Fassade, Wänden, Fenstern, Türen oder Bodenbelägen.

Wichtig ist, dass die unterschiedlichen Kostenpositionen wie Arbeits- oder Materialkosten auf den Belegen, die mit der Einkommenssteuer eingereicht werden, voneinander getrennt ausgewiesen werden. Nur dann kann das Finanzamt Steuervergünstigungen gewähren. Sie können Ihren Vermieter beziehungsweise den von Ihnen beauftragten Handwerker um eine entsprechende Aufstellung bitten.

Weitere Ratgeber gesucht?

↗ Umlagefähige Nebenkosten – Was müssen Mieter bezahlen?

↗ Zu hohe Kosten? – Anwalt prüft Nebenkostenabrechnung

↗ 15 häufige Fehler in der Betriebskostenabrechnung

↗ Was sind Nebenkosten und warum müssen Mieter sie bezahlen?

Welche Höchstbeträge gelten?

Bei Handwerkerleistungen können Kosten in der Höhe von maximal 6.000 Euro in der Steuererklärung geltend gemacht werden. Damit liegt der Höchstbetrag für die erstattungsfähigen Kosten bei 1.200 Euro im Jahr. Bei haushaltsnahen Dienstleistungen können sogar bis zu 20.000 Euro angegeben werden, woraus sich ein steuerlicher Abzug von maximal 4.000 Euro ergibt. Im besten Fall können Mieterinnen und Mieter ihre Steuerlast so jedes Jahr um bis zu 5.200 Euro senken.

Neben der Höhe der Ausgaben ist außerdem auch die Art der Zahlung entscheidend. Abgesetzt werden können nämlich nur solche Kosten, die per Überweisung oder Lastschrift gezahlt wurden. Wer seine Nebenkosten in bar bezahlt, hat leider schlechte Karten.

1. Hausmeister und Gebäudereinigung

Absetzbar sind zum Beispiel 20% der Nebenkosten für die Arbeiten eines Hausmeisters und die Gebäudereinigung. Diese zählen als haushaltsnahe Dienstleistungen. Achtung: Oft lohnt sich zunächst eine Prüfung, ob Sie diese Kosten überhaupt als Nebenkosten zahlen müssen! Wird die Reinigung von Treppen, Fluren und anderen Gemeinschaftsräumen nämlich vom Hausmeister selbst übernommen, kannst du die Reinigungskosten nicht zusätzlich absetzen. Dies ist nur möglich, wenn die Arbeiten von einem anderen Dienstleister ausgeführt werden.

2. Heizung

Heizkosten sind nur zum Teil von der Steuer absetzbar. Begünstigt werden nämlich nur Dienstleistungen, von denen in der Steuererklärung 20% abgezogen werden dürfen. Dienstleistungen, die in Zusammenhang mit der Heizung anfallen und in der Nebenkostenabrechnung auftauchen dürfen, sind beispielsweise die Wartung und Pflege der Heizung oder der Öltankanlage, der Austausch der Zähler nach dem Eichgesetz, Wärmeablesung oder Kosten für die Reinigung des Schornsteins durch den Kaminkehrer. Verbrauchskosten, die in der Regel den Löwenanteil der Heizkosten ausmachen, können dagegen nicht geltend gemacht werden.

3. Gartenpflege und Schädlingsbekämpfung

Auch 20% der Nebenkosten für die Gartenpflege der Außenanlagen können in der Regel bei der Steuererklärung berücksichtigt werden. Hierzu gehören die Kosten der Pflege gärtnerisch angelegter Flächen, einschließlich der Erneuerung von Pflanzen und der Pflege von Plätzen, Zugängen und Zufahrten. Kümmert sich jedoch der Hauswart um den Garten, kann die Gartenpflege nicht zusätzlich zu den Kosten für den Hausmeister geltend gemacht werden.

Im Gegensatz zur Gartenpflege, müssen Schädlinge wie Mäuse, Ratten, Ameisen, Kakerlaken oder Käfer meistens nicht regelmäßig und wiederkehrend bekämpft werden. Die Kosten für die Ungezieferbekämpfung kann der Vermieter dementsprechend nur in Ausnahmefällen auf die Mieterinnen und Mieter umlegen; Kosten für Ungezieferbeseitigung tauchen dementsprechend nur dann in der Betriebskostenabrechnung auf, wenn zum Beispiel eine Schädlingsbekämpfung über Jahre erforderlich ist. Wälzt der Vermieter Kosten der Ungezieferbekämpfung mit der Betriebskostenabrechnung ab, können Mieter diese Kosten bei der Steuererklärung anmerken.

Sie fragen sich, ob es sich wirklich lohnt die Nebenkostenabrechnung für Ihre Steuererklärung durchzusehen?

In unserem Rechenbeispiel zeigen wir, wie schnell Mieter 400 Euro Steuern sparen können.

Ein Mieter muss mit der Betriebskostenabrechnung folgende Kosten tragen:

500 Euro Personalkosten für Hausmeister

350 Euro Personalkosten für Treppenhausreinigungv

400 Euro Kosten der Gartenpflege

750 Euro Kosten für Wartung der Heizung

Bei einer Gesamtsumme von 2000 Euro ergeben sich 400 Euro (= 20%) Steuerersparnis für den Mieter.

–>

4. Wartung und Reparaturen

In einem Wohnhaus gibt es zahlreiche Einrichtungen und Anlagen, die regelmäßig gewartet und auf Funktionstüchtigkeit geprüft werden müssen. Als Betriebskosten gelten in der Regel auch Kosten für erforderliche Überprüfungen von technischen Anlagen. Wartungsarbeiten fallen regelmäßig an und zählen damit zu den umlagefähigen Betriebskosten, die der Vermieter mit den Mietern abrechnen kann. Die anfallenden, als Nebenkosten geltenden Wartungskosten können bei der Steuererklärung ebenfalls mit 20% in Abzug gebracht werden.

Darunter fallen zum Beispiel Kosten für die Wartung von Heizungsanlagen, Aufzügen, Feuerlöschern, CO2-Warngeräten, Pumpen, Blitzschutzanlagen oder anderen technischen Geräten. Im Gegensatz zu Wartungskosten, dürfen Reparaturkosten nicht in der Betriebskostenabrechnung auftauchen, sondern müssen vom Vermieter getragen werden. Beauftragt die Mieterin oder Mieter jedoch auf eigene Rechnung einen Handwerker, um beispielsweise Kleinreparaturen oder Schönheitsreparaturen in der Wohnung durchführen zu lassen, kann sie oder er diese Ausgaben bei der Steuererklärung mit einbeziehen.

5. Straßenreinigung und Winterdienst

Vermieter können sowohl Kosten für die Straßenreinigung als auch den Winterdienst mit der Betriebskostenabrechnung auf ihre Mieter umlegen. Die öffentlich-rechtlichen Straßenreinigungsgebühren können Mieter dabei nicht bei der Einkommenssteuererklärung geltend machen. Beauftragt der Vermieter jedoch einen externen Dienstleister zur Durchführung der Winterdienste wie Schneeräumen und Streuen, können Mieterinnen und Mieter sogar 20% der Personalkosten bei ihrer Steuererklärung berücksichtigen. Auch hier ist Bedingung, dass diese Winterdienste nicht vom Hausmeister übernommen werden und, dass Personal- und Materialkosten einzeln in der Nebenkostenabrechnung ausgewiesen wurden.

Wo trage ich die Nebenkosten in meine Steuererklärung 2020 ein?

Wenn Sie als Mieter Ihre Betriebskostenabrechnung in der Steuererklärung geltend machen möchten, finden Sie die richtige Stelle dafür im Hauptvordruck. Die notwendigen Angaben können Sie hier in den Zeilen 75 bis 77 machen.

Wenn Ihre Nebenkostenabrechnung zu spät, nach Ablauf des Steuerjahres vom Vermieter verschickt wird, ist es empfohlen, dass die Steuerabrechnung erst in dem Jahr beantragt wird, in dem Sie die Nebenkostenabrechnung bekommen haben. Dies beruht auf der Entscheidung des Finanzgericht Köln (Az. 11 K 1319/16, Urteil vom 24. August 2016)

Nicht nur Nebenkosten absetzen! Sondern auch Ihr Arbeitszimmer.

Mit der Steuererklärung kann man nicht nur Beiträge aus den Nebenkosten zurückholen. Die zeitlichen Aufwendungen lohnen sich, die Steuerabrechnung zu erstellen. In den letzten Jahren hat der Staat aufgrund der Pandemie und der Energiekrise Steuerermäßigungen und Fristverlängerungen möglich gemacht, sodass noch mehr Mietende Geld mit der Jahresabrechnung zurückbekommen können. Eine wichtige Neuerung 2020 war, dass man nicht nur das Arbeitszimmer aus den Steuern absetzen, sondern auch die Home-Office Zeiten geltend machen konnte:

Arbeitszimmer absetzen – Kriterien

– Das Office zuhause muss der Ort sein, an dem man zeitlich am meisten seiner Arbeit nachgeht

– Steht ein weiterer Arbeitsplatz z.B. in dem Büro der Arbeitsstelle zur Verfügung, kann man das Arbeitszimmer nicht als Werbungskosten geltend machen

– Das Arbeitszimmer und alle anderen Räume der Wohnung voneinander getrennt sein

– Das Arbeitszimmer darf nicht zu anderen Zwecken als der Arbeit dienen

Wenn Beschäftigte kein entsprechendes Arbeitszimmer eingerichtet haben, können sie sich in der Steuererklärung nicht auf Werbungskosten beziehen. Man kann aber die Homeoffice-Pauschale in Anspruch nehmen.

Bei der Steuererklärung muss nicht nur der Hauptvordruck korrekt sein, sondern alle Kriterien erfüllt werden, die es möglich machen, für bestimmte Posten Geld zurückzuerlangen. Wenn Mietrecht und Steuererklärung aufeinander treffen, kann Ihnen ein Anwalt helfen, Ihre Rechte geltend zu machen.

Rund jede zweite Nebenkostenabrechnung gilt als fehlerhalft!

Für Mieter lohnt es sich in jedem Fall die Abrechnung prüfen zu lassen: War die Abrechnung zu hoch, bekommt man Geld zurück. War die Abrechnung zu niedrig, muss nur der erste (niedrigere) Rechnungsbetrag bezahlt werden. Kam die Abrechnung zu spät, muss gar nichts nachgezahlt werden! Es sei denn, der Vermieter trägt keine Schuld für die Verspätung.

Sprechen Sie jetzt mit einem unserer Partneranwälte: Als Mitglied von MieterEngel können Sie sich zu allen mietrechtlichen Fragen und Problemen beraten lassen. Die jährliche Prüfung deiner Betriebskostenabrechnung ist zudem in Ihrer Mitgliedschaft enthalten.